di Michele Petullà

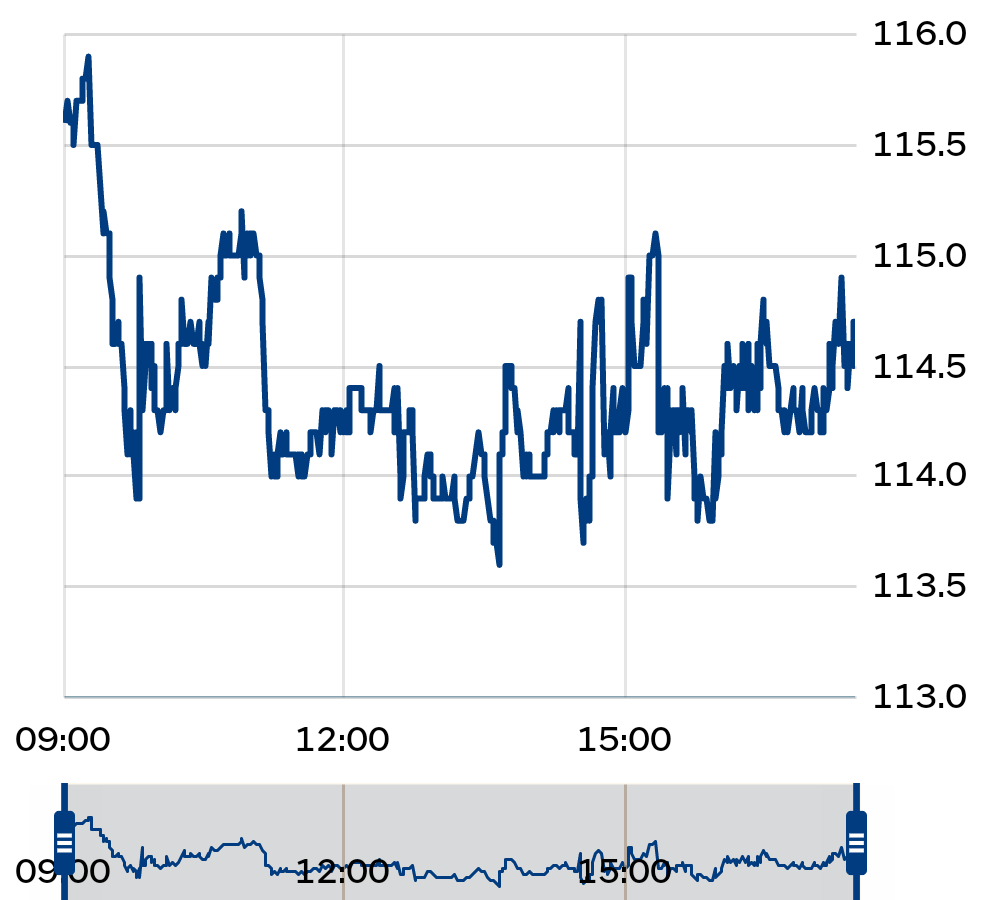

Dopo i minimi dello scorso febbraio lo spread, il differenziale tra Btp italiani e Bund tedeschi, torna a crescere e si attesta stabilmente sopra quota 110. In aumento i rendimenti dei Titoli di Stato italiani.

Il motivo di questo aumento è da ricercare fondamentalmente in due fattori principali: la necessità di sostenere l'economia in difficoltà per la pandemia, da una parte, e il ritorno di fuoco di un elemento che sembrava ormai dimenticato, dall’altro: l'inflazione, che ha ripreso a correre.

E pensare che quando è arrivato a Palazzo Chigi, a inizio febbraio, la stampa e la televisione hanno magnificato l’effetto di Mario Draghi sullo spread, che era arrivato sotto quota 90 e si profetizzava addirittura potesse scendere sotto quota 70. Da allora, però, la corsa del differenziale tra Btp, titoli di Stato italiani, e Bund, titoli di Stato tedeschi, è ripresa, anche se in pochi se ne sono accorti. Fino ad attestarsi alla chiusura di oggi a quota 114,70. A riprova del fatto che quando entrano in gioco i numeri e i fattori che veramente contano nell’economia di un paese, i miracoli diventano impossibili, nulla può effettivamente fare anche uno con la credibilità e l'autorevolezza internazionale di Draghi.

Che cos'è lo spread Btp/Bund. Con il termine spread, letteralmente in italiano "differenziale", viene ormai comunemente indicata la forbice di differenza tra il rendimento del Btp italiano a 10 anni e il suo omologo tedesco, il Bund. Lo spread non è un valore statico, ma dinamico. Esso, infatti, varia di minuto in minuto, a seconda delle variazioni di prezzo che i due strumenti finanziari hanno nel corso della seduta di Borsa. Se, per esempio, il valore del Btp scende, e quindi il suo rendimento sale, mentre quello del Bund rimane stabile o si rivaluta, lo spread tra i due titoli di Stato aumenta. Viceversa, il contrario avviene nel caso di contrazioni dello spread.

Lo spread tra i titoli di Stato, su qualunque parte della curva dei rendimenti, è sempre stato calcolato e monitorato dagli operatori di mercato e dagli analisti finanziari. La fama e la diffusione del termine al di fuori dell'ambito finanziario è dovuta allo scoppio della crisi del debito dei Paesi dell'Eurozona. Gli investitori, infatti, hanno iniziato a monitorare tale parametro per avere una misura del rischio Paese, prezzato dal mercato per una determinata nazione, sia rispetto a realtà ritenute sicure (come la Germania), sia rispetto ad altre realtà ritenute meno sicure o più rischiose (come l'Italia, o la Spagna, o la Grecia).

Lo spread cresce nonostante Draghi. Ma come mai lo spread è tornato a crescere nonostante ci sia Draghi a Palazzo Chigi, e dov’è finito l’effetto benefico delle prime settimane di Super Mario premier?

In primo luogo va detto che ad imprimere un’accelerata allo spread è stato sicuramente lo scostamento di bilancio, resosi necessario per far fronte alla pandemia. E questo per ovvi motivi: la risalita dei rendimenti è legata alle spese già sostenute e a quelle da sostenere a causa dell’emergenza Coronavirus. Finora sono stati sborsati oltre 130 miliardi di euro spingendo il debito pubblico al 156% del PIL (circa 2.650 miliardi). È normale, in una situazione del genere, che i cosiddetti mercati finanziari vadano in fibrillazione.

In secondo luogo, bisogna tenere conto di un fattore ancora più scatenante del primo. Infatti, sta tornando prepotente a farsi sentire l’inflazione, che ha ripreso a crescere. Negli Stati Uniti, i dati comunicati nel pomeriggio di oggi segnano un’inflazione – ovvero, un aumento del costo della vita – in rialzo del 4,2% (top dal 2008), a fronte di un’inflazione attesa dagli analisti a +3,4%, e in forte aumento rispetto al 2,6 % di marzo. E in Europa è atteso un effetto simile a breve termine. Con una conseguenza: se aumenta il costo della vita, presto o tardi le banche centrali dovranno intervenire per cercare di fermarlo, visto che questo fa parte dei loro principali compiti istituzionali. Per quanto riguarda l’Italia, i dati comunicati dall’Istat per il mese di aprile parlano di un indice dei prezzi al consumo in aumento dello 0,40% su base mensile e dell’1,1% su base annua.

Gli effetti dell’aumento dello Spread. Sembra di poter dire, pertanto, che la paura dell’inflazione “azzanna” l’effetto Draghi, anzi se lo mangia proprio. I tassi dei BTP a 10 anni, infatti, sono più che raddoppiati da febbraio, passando dallo 0,48% di allora, quando lo spread viaggiava prossimo ai 90 punti base, all’1% di oggi – ai massimi dalla metà di settembre, quando a guidare l’Italia era ancora il governo Conte – con lo spread a 114,70 punti base e un rendimento che ha superato ormai quello dei Titoli di Stato Greci.

La ripresa dell’inflazione, d’altra parte, riaccende i timori dei mercati per un surriscaldamento dei prezzi, che potrebbe pesare sulla ripresa economica post-pandemia e aprire a un cambio di atteggiamento – in termini di politica monetaria – da parte delle Banche centrali, che finora hanno mantenuto un atteggiamento piuttosto “accomodante”, ancor di più a seguito dell’irruzione della pandemia, attraverso il Programma di acquisto per l’emergenza pandemica (PEPP, Pandemic Emergency Purchase Programme), meglio noto come QE (Quantitative Easing, Allentamento quantitativo, aumento della moneta in circolazione) pandemico.

I due fuochi delle banche centrali. Il perdurare – e l’eventuale peggioramento – di questa situazione farà si che dovranno muoversi – e cambiare la loro politica monetaria – sia la Federal Reserve americana sia la Banca Centrale Europea. Proprio in un momento in cui gli Stati devono spendere il più possibile e gli istituti regolatori devono sostenere le spese comprando titoli. Ecco quindi che la contemporanea presenza di questi due fattori potrebbe presto spingere le Banche centrali tra i classici due fuochi. Da una parte la necessità di sostenere l’economia (come chiede la politica), dall’altra la necessità di raffreddare l’inflazione (come vogliono i mercati).

E i paesi come l’Italia, con il loro altissimo livello di debito pubblico, non possono che essere terrorizzati dalla prospettiva di una Banca centrale che si muove in controtendenza rispetto alla necessità di sussidiare l’economia reale dopo la pandemia, visto che hanno tutto da perdere. E questo, ovviamente, non fa altro che gettare benzina sul fuoco dello spread.